Главная задача трейдера — верно определить идеальные моменты открытия и закрытия сделок. Идеального инструмента для этого (то есть такого, который срабатывал бы в 100% случаев) не существует. Но есть те, что способны серьезно повысить ваши шансы на успех в каждом конкретном случае. Один из таких инструментов — дивергенция на рынке Форекс.

О том, что это такое, как она работает и, главное, как любой трейдер может начать успешно использовать ее в своих стратегиях, рассказываем в сегодняшней статье.

Что такое «классическая дивергенция»?

Ответ очень прост. «Дивергенция» значит «расхождение». Вероятнее всего, вам уже приходилось работать с осцилляторами. Если так, вы знаете, что в периоды развития тренда и во флэте график индикатора, как правило, движется параллельно графику цены. Посмотрите на этот пример с парой EUR/USD на четырехчасовом таймфрейме и индикатором Stochastic.

На этом изображении мы видим классическое совпадение траекторий, которое не дает нам никаких сигналов к открытию или закрытию сделок.

Дивергенция же возникает тогда, когда график цены продолжает создавать тренд, а индикатор внезапно разворачивается. Но прежде чем перейти к подробностям, уточним еще два момента.

- Раньше было принято использовать два термина: дивергенция и конвергенция. Дивергенцией называли расхождение, при котором цена продолжала двигаться вверх, а индикатор начинал движение вниз. Конвергенцией — обратную ситуацию, при которой цена шла вниз, а линии индикатора — вверх. Сегодня слово «конвергенция» употребляется намного реже. Трейдеры говорят о бычьей и медвежьей дивергенциях.

- В этом материале мы показываем примеры только классической дивергенции. Существуют еще случаи «скрытой» и «расширенной», о которых мы расскажем в одной из следующих статей.

Теперь, разобравшись в терминах, давайте посмотрим, как увидеть такое расхождение на графике. Чтобы его обнаружить, нужно соединять максимумы и минимумы на графике цен и на линии индикаторов. Кстати, чаще всего для определения дивергенции используются Stochastic и MACD. Вот так будут выглядеть линии в ситуации отсутствия дивергенции:

Несложно заметить, что горизонтальные наклонные линии движутся практически параллельно. Совсем другую картину мы увидим здесь.

Обратите внимание на явное расхождение линий. Это и есть пример медвежьей дивергенции, а на продолжении графика вы отчетливо видите, что она действительно сигнализировала о развороте тренда — после непродолжительного роста график цены двинулся вниз. Очевидно, что, если линии будут двигаться в противоположных направлениях, речь пойдет уже о бычьей дивергенции.

Правила работы с дивергенцией

Теперь, когда вы умеете находить это явление, самое время поговорить о том, как использовать его на практике. Чтобы получить положительный результат на большом количестве сделок, необходимо соблюдать следующие правила.

- Дивергенция — это не самостоятельная стратегия. Это только один из инструментов, потенциально способных указать вам на момент прекращения тренда. Еще до того, как вы начнете ее использовать, определите для себя правила установки ордеров, открытия сделок, контроля над рисками и определения объемов ожидаемой прибыли.

- Прекращение тренда не всегда означает его разворот. Рынок может с примерно такой же вероятностью уйти во флэт. Главная же проблема флэта в том, что предсказать, куда двинется цена после него, очень сложно. Старайтесь использовать дополнительные инструменты, чтобы понять перспективы. Например, полезно будет взглянуть на данные об объемах торгов. Да и игнорировать фундаментальные факторы точно не стоит.

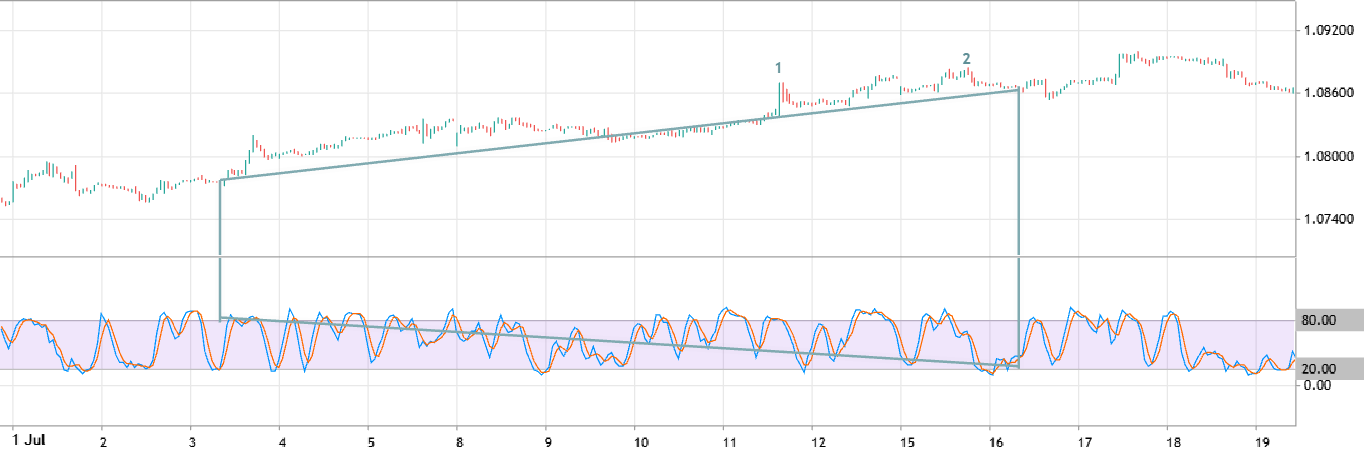

- Используйте различные таймфреймы. Считается, что дивергенции более очевидны на больших таймфреймах. Так, все примеры выше мы приводили на таймфрейме H4 — на нем проще увидеть будущее изменение тренда. При этом меньшие таймфреймы смогут предоставить вам больше информации о конкретном моменте открытия сделок. Здесь вы видите то же изображение, что и на приведенной выше иллюстрации, но уже на таймфрейме 1H.

Даже невооруженным глазом видно, что правый верхний угол получившейся фигуры не идеален для открытия сделок на продажу. В отличие от, например, свечей, обозначенных цифрами.

Выводы

Классическая дивергенция — это явление, которое встречается на рынке Форекс постоянно. Регулярно используя осцилляторы в своей торговле, вы быстро научитесь определять его и использовать для понимания трендов.

Объедините это знание с навыками работы с другими инструментами технического анализа, помните о правилах страхования рисков через ограничения объема сделок и установку ордеров. Так вы сделаете классическую дивергенцию своим надежным помощником в трейдинге и обеспечите себе серьезное преимущество.